开云新闻

十幅图看懂黄金的投资价值

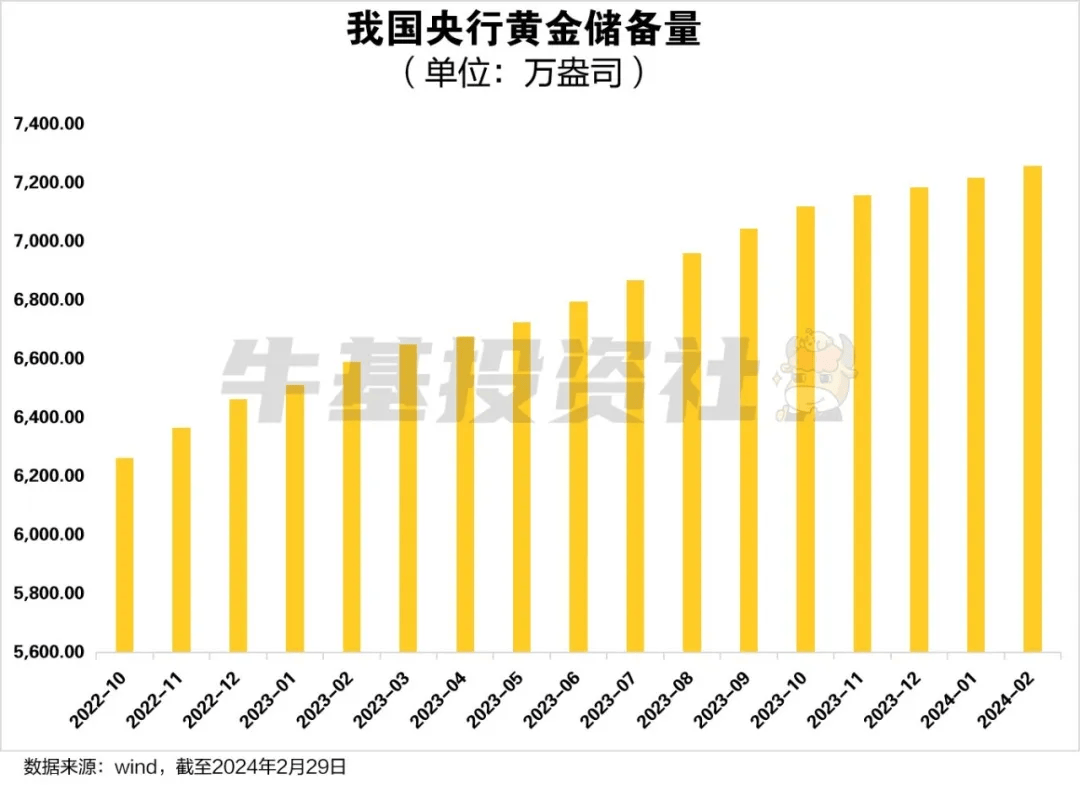

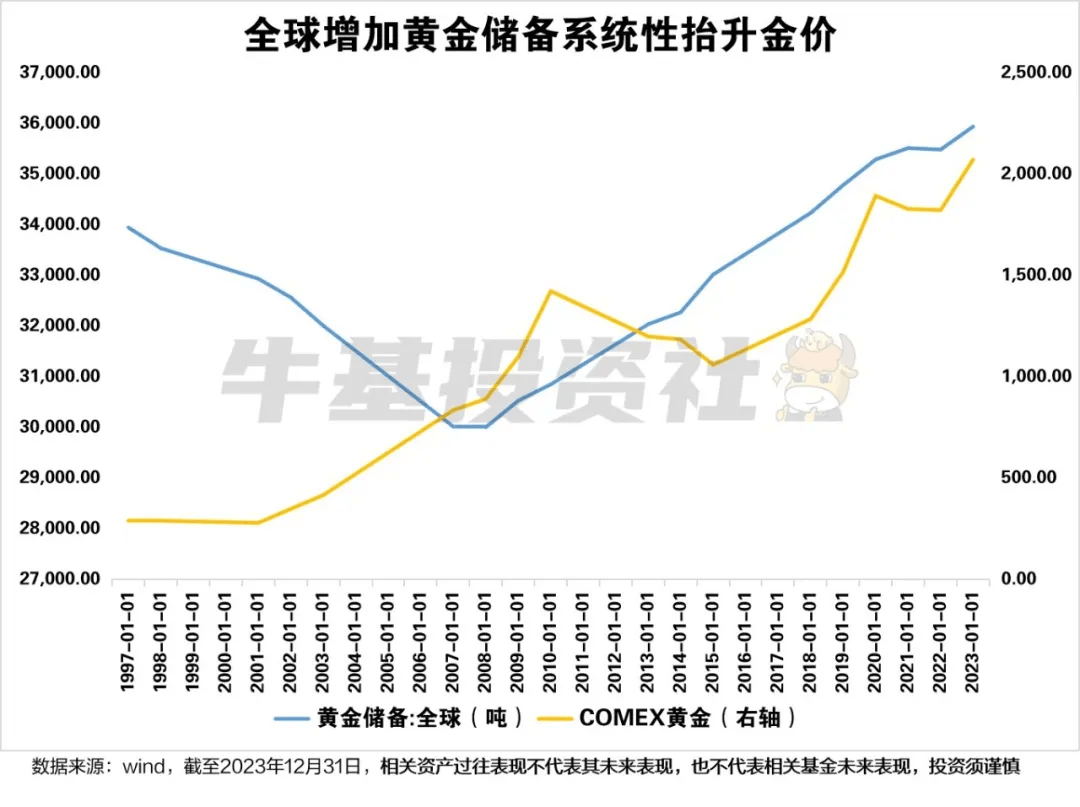

截至2024年2月末,我国央行连续16个月增加黄金储备,我国央行黄金储备达到7258万盎司。在百年未有之大变局的背景下,央行的购金趋势保持强劲,民间的投资需求也被带动起来。

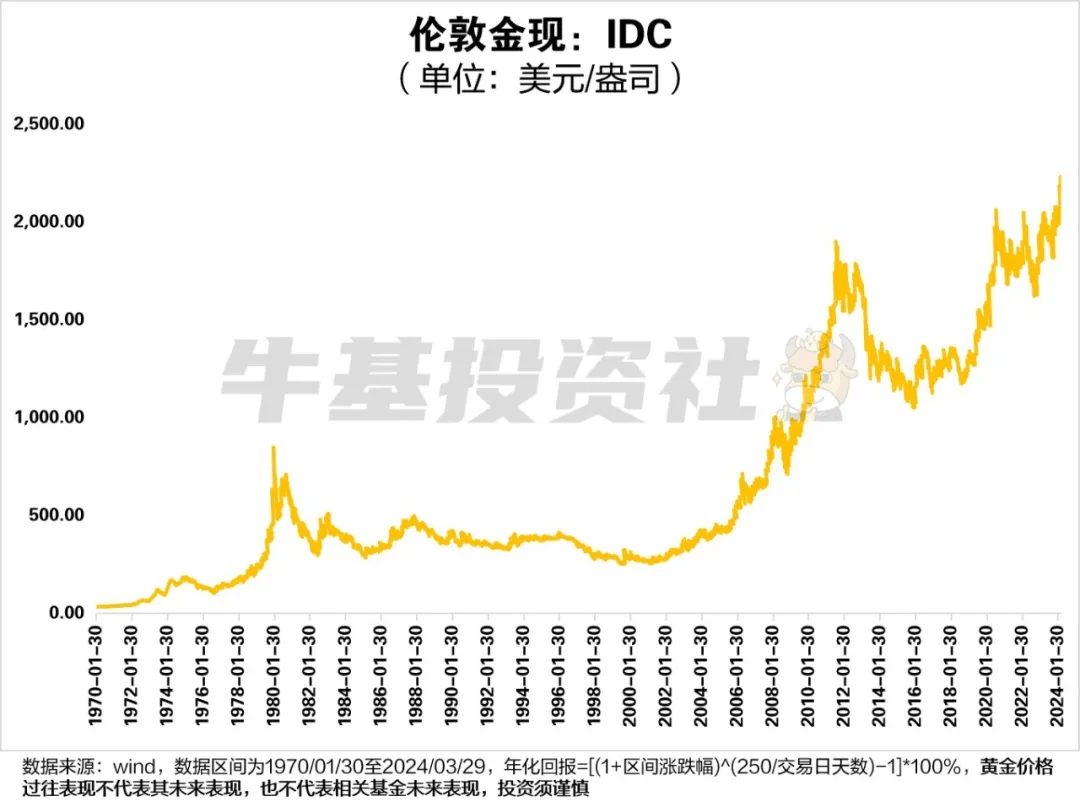

1971年布雷顿森林体系解体,黄金开启自由浮动时代,当时的伦敦现货黄金价格是35美元/盎司左右,截至2024年3月底最高金价已突破2200美元/盎司,累计54年年化收益率为7.78%,同期标普500指数的年化收益率为7.65%

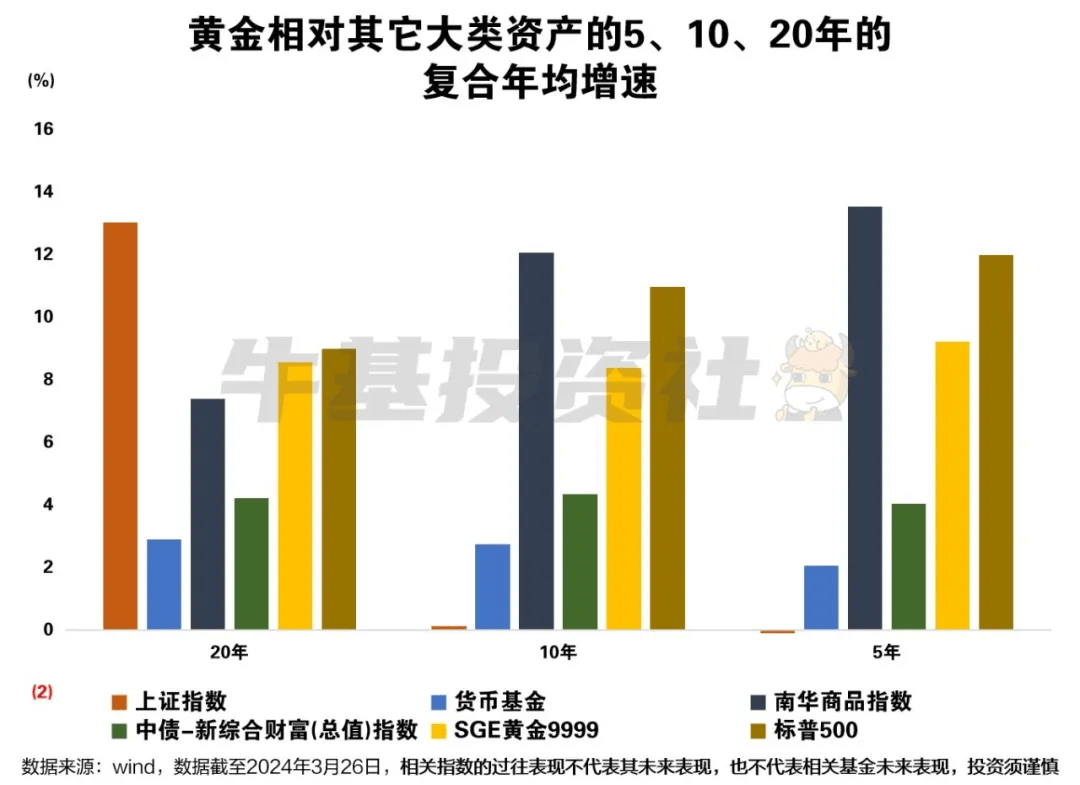

以人民币计价的黄金价格过去5年、10年、20年复合年均增速分别是9.23%、8.38%、8.56%,黄金长期回报较为稳健

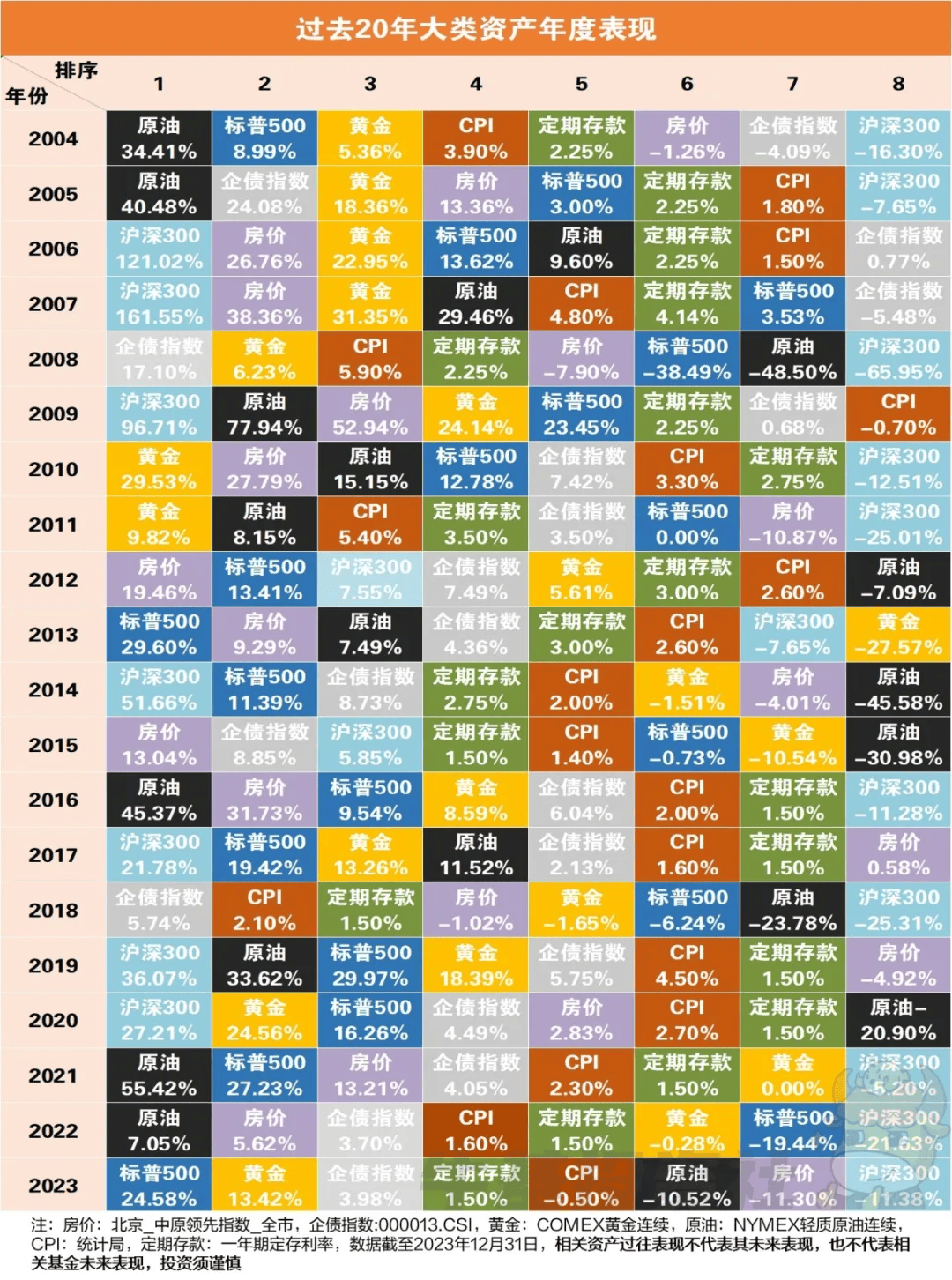

黄金资产的长期回报较为稳健,过去20年中,只有5年出现负收益,其中显著回撤的仅有1年

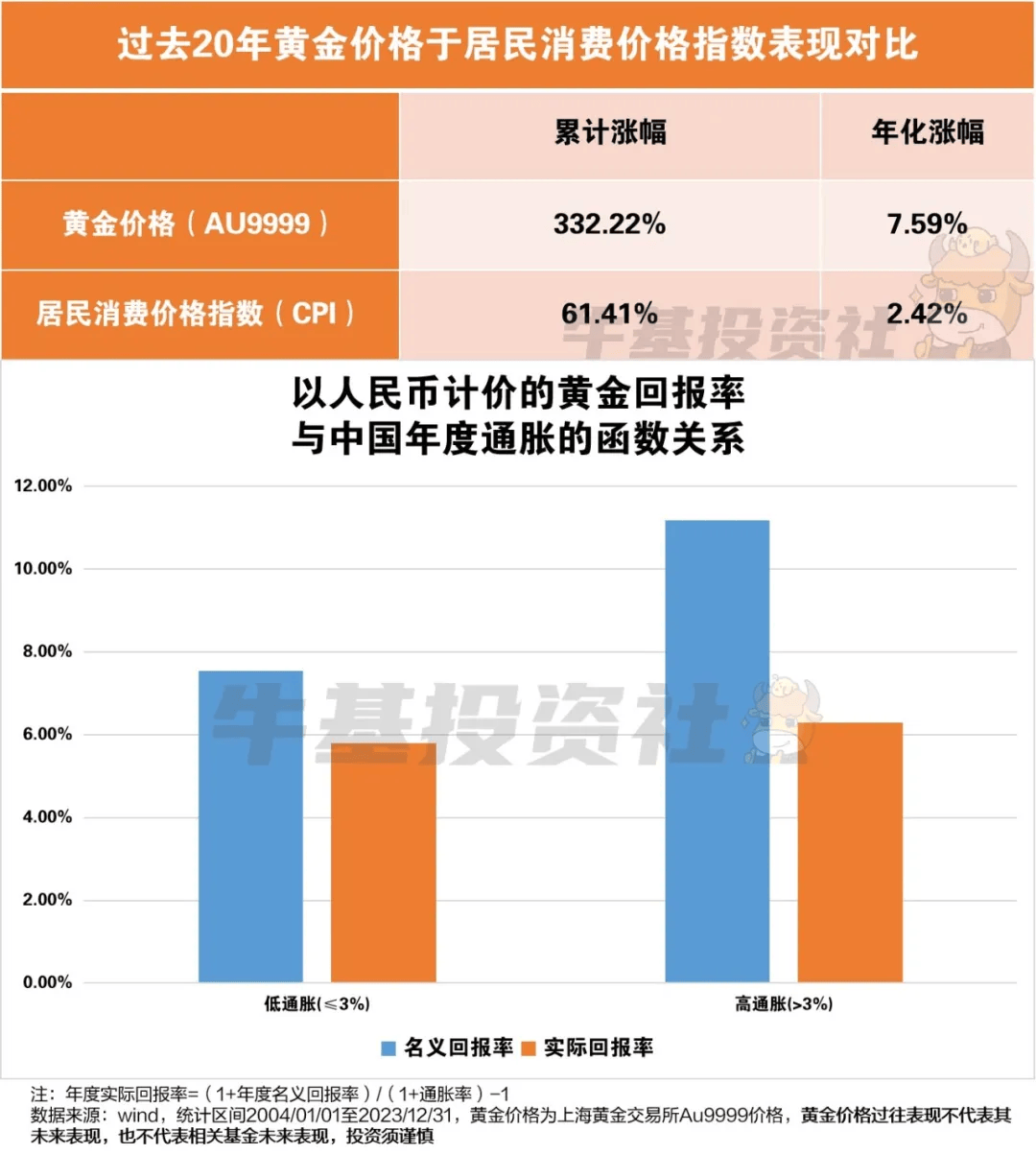

长期以来,黄金是一种对冲通胀的工具。对比过去20年黄金价格和居民消费价格指数(CPI)的表现,可以明显地看到,黄金价格(AU9999)累计涨幅332.22%,年化回报为7.59%,远高于同期居民消费价格指数的表现。在通货膨胀率高于3%的年份中,黄金价格平均上涨了11%。由此可见,黄金可作为不错的抗通胀型资产

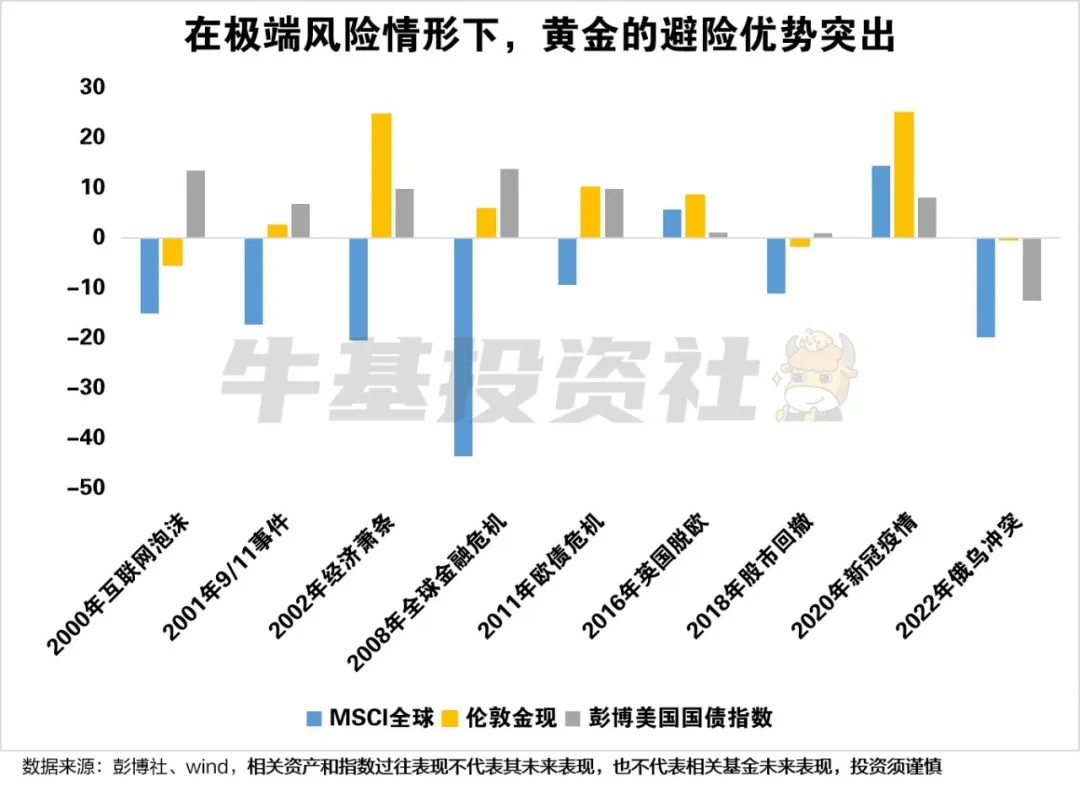

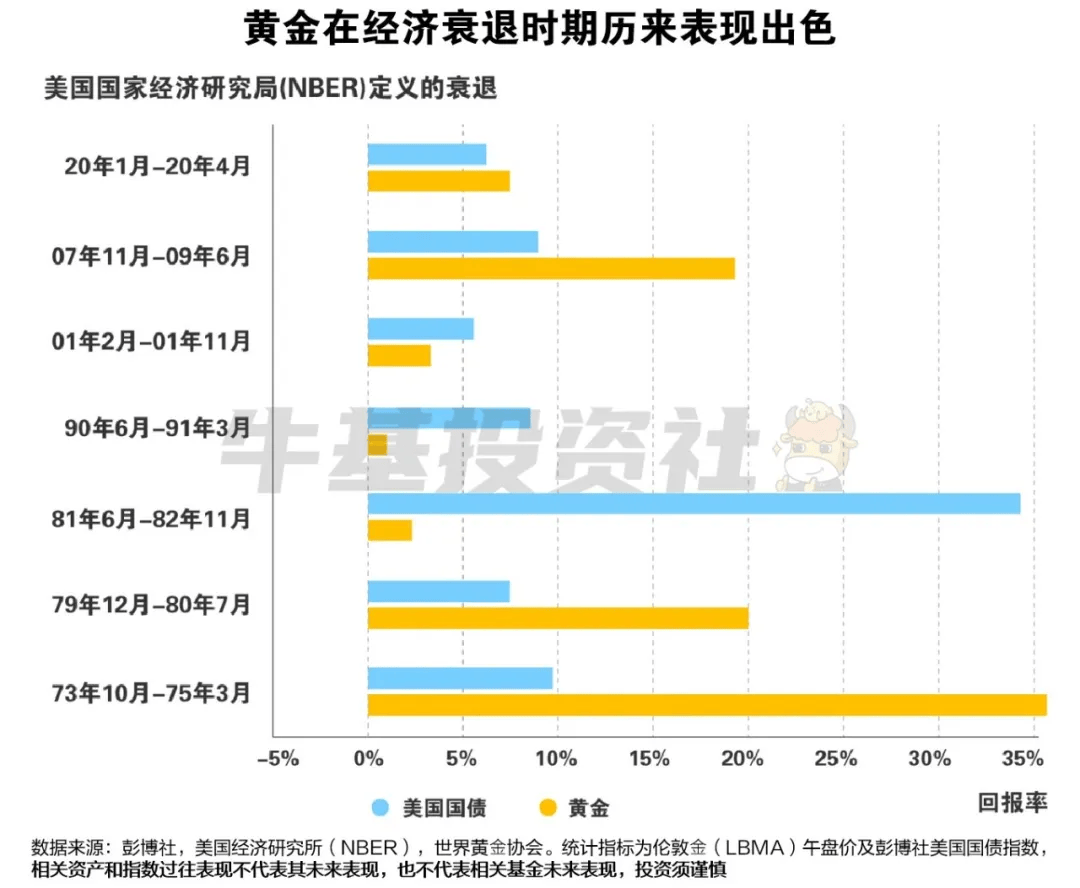

黄金具有避险属性,可作为整体宏观经济环境风险的对冲,尤其在极端风险情形下,黄金对冲全球股市以及美债的优势会更加突出。比如2000年的互联网泡沫破裂、2008年全球金融危机、2011年欧债危机、2016年英国脱欧、2020年新冠疫情和2022年俄乌冲突,黄金价格相对于全球股市和美债收益都有较好的表现。在过去七次经济衰退中,有五次黄金表现良好,帮助投资者减少了投资组合的整体损失

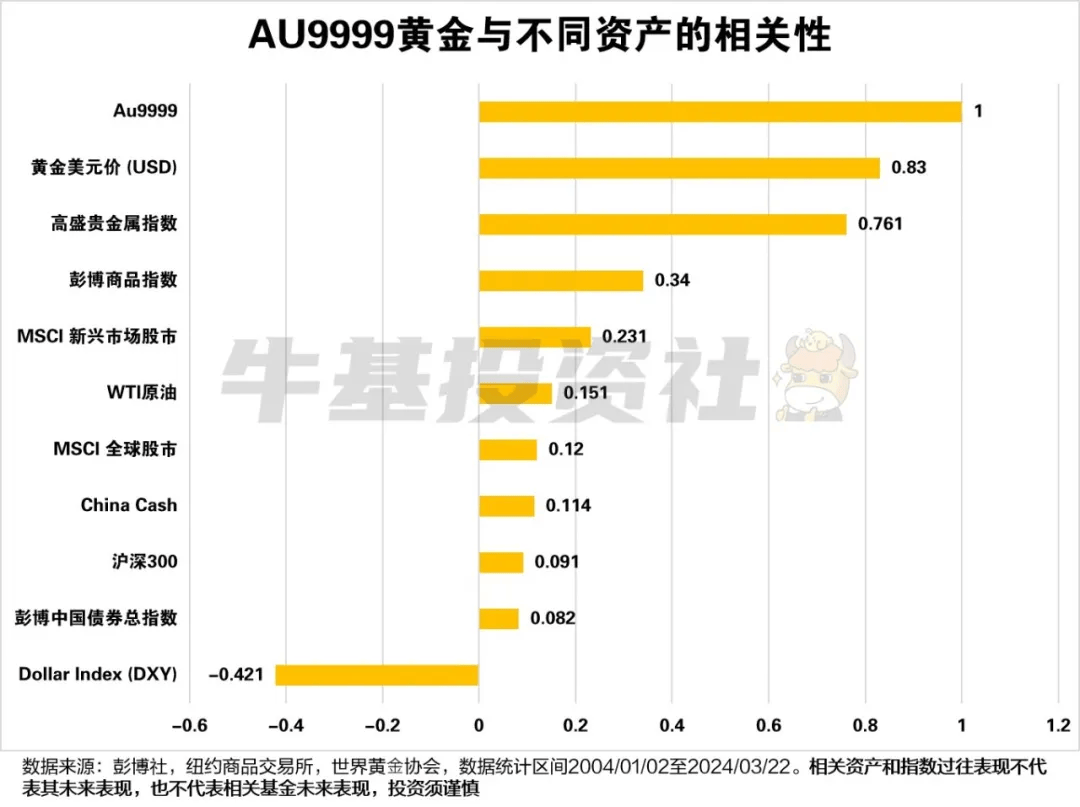

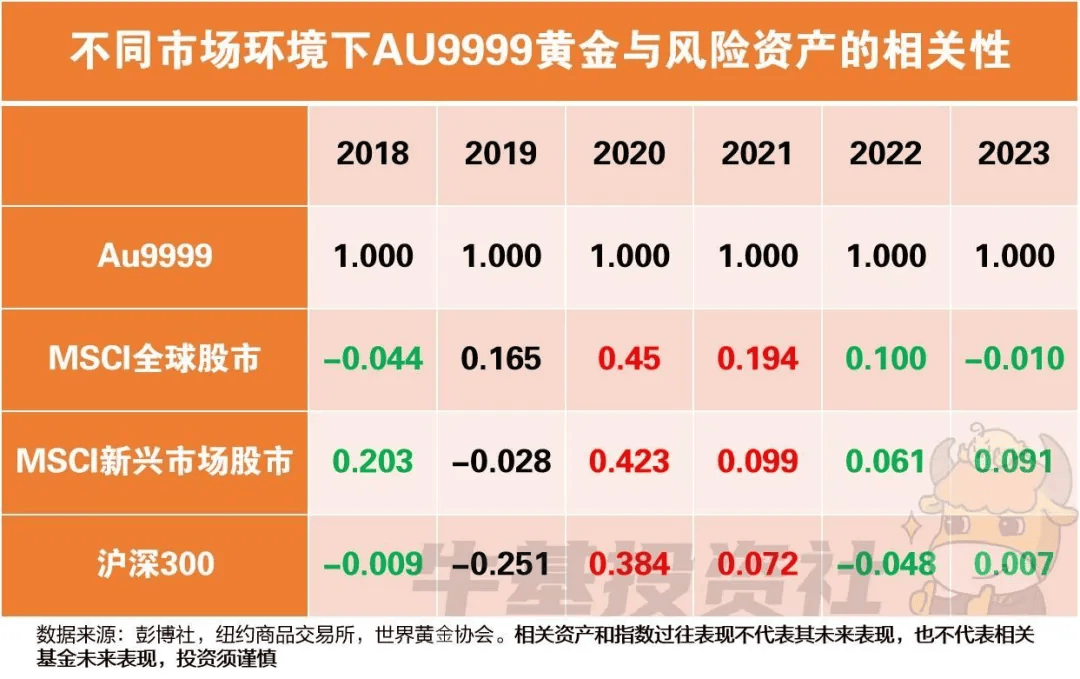

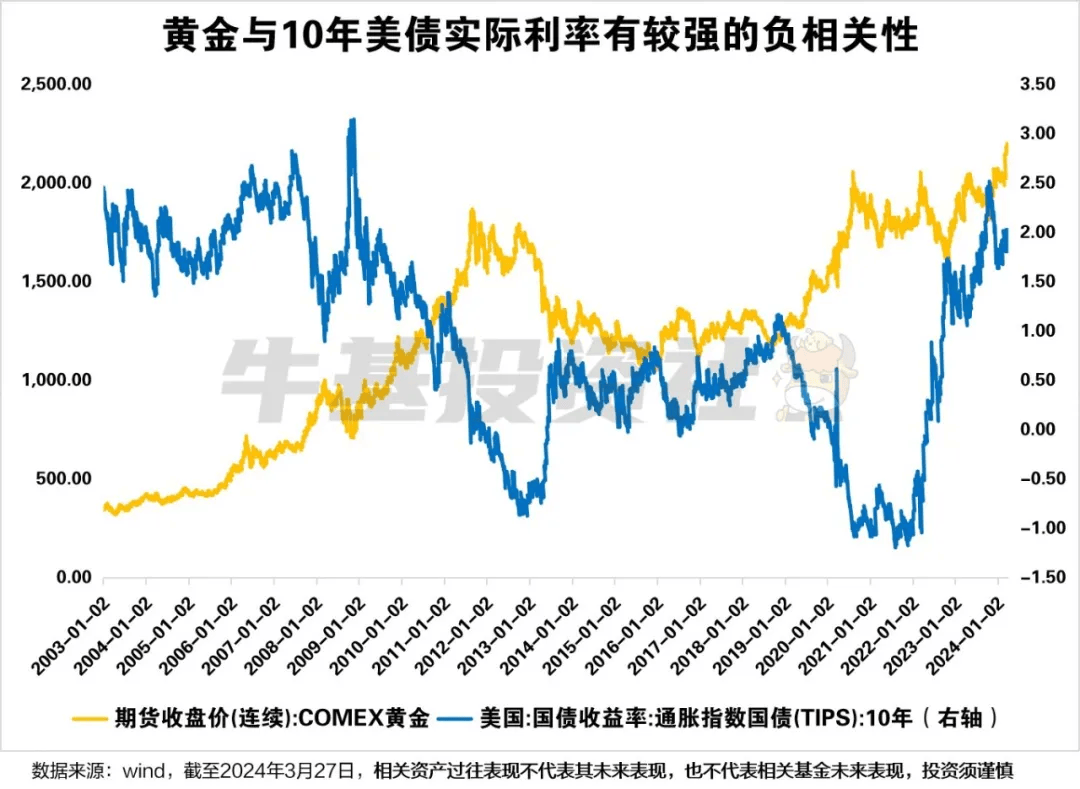

黄金能为投资组合提供风险分散的作用,尤其是与主流资产的相关度较低,在投资组合中加入黄金,能够较好的分散投资风险。世界黄金协会表示,黄金通常在高风险偏好时期与股市正相关,而在低风险偏好时期与股市相关性大幅降低,并转变为负。这种属性在市场上大多数的避险资产中独一无二

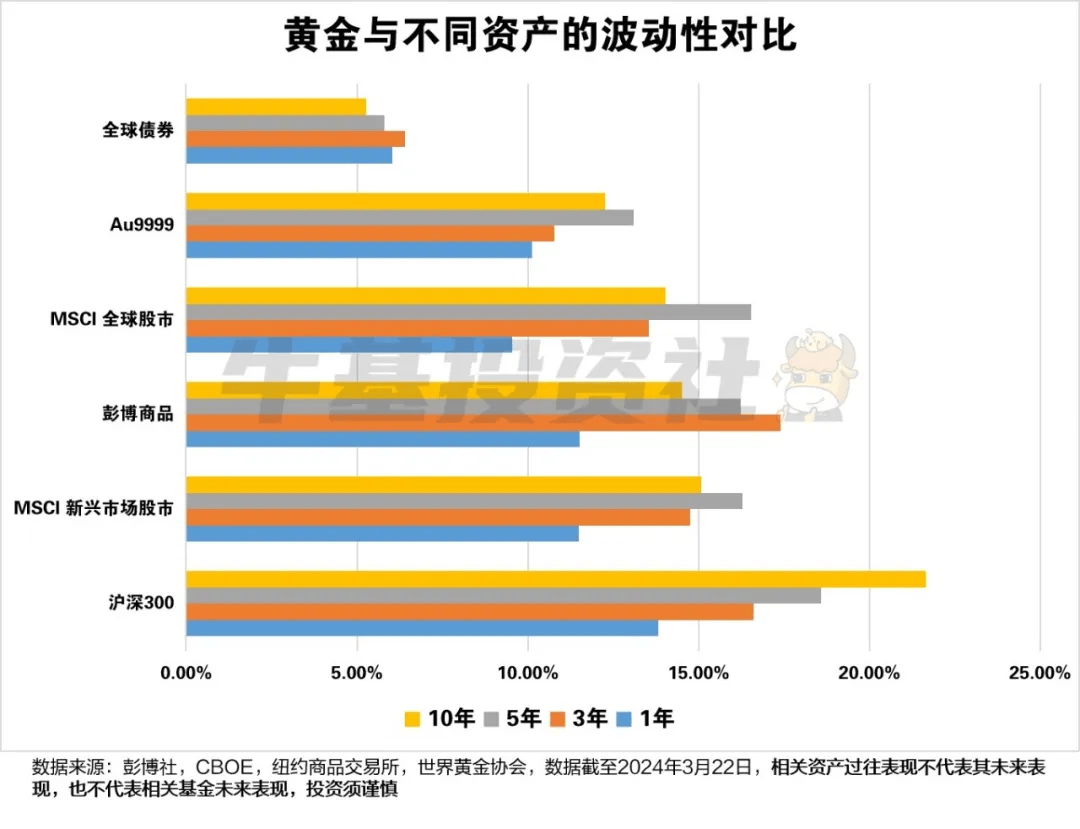

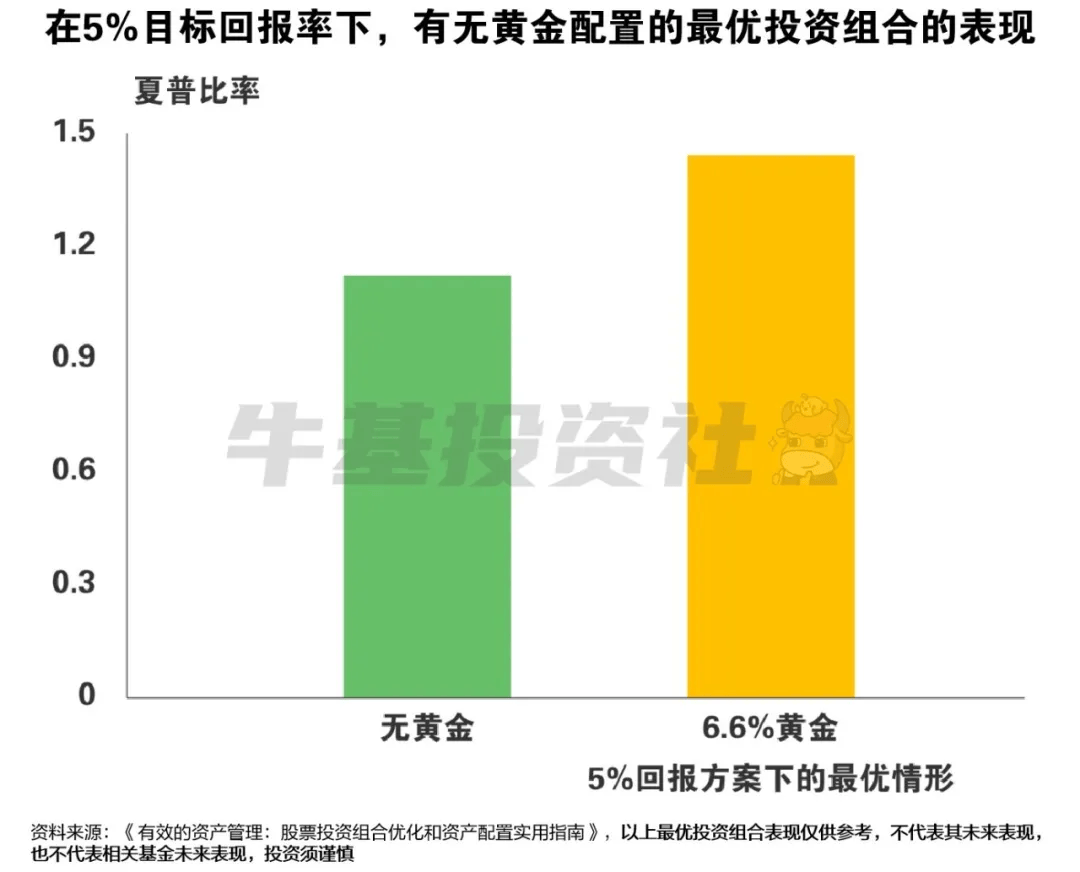

与其他大类资产比,黄金的波动性较低。在既定目标投资收益的情况下,投资组合通过增加黄金,可以实现降低组合的波动率,提高投资组合的风险回报率

从历史上看,黄金是一种财富储备手段,并且可以应对系统性风险,是通货膨胀的对冲工具,从长期看黄金不仅带来了正收益,而且还提高了投资组合的夏普比率,降低组合的回撤。从资产配置的角度看,黄金是对股票、债券、现金以及房地产等投资品种的有效补充

目前黄金利好的因素较多,全球购金需求大增,美国降息预期加强等。在持续的地缘政治紧张局势和充满挑战的经济环境大背景下,黄金作为避险资产的作用也不断凸显。在这种背景下,黄金的投资需求有可能会持续增加

风险提示:基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读基金的基金合同和招募说明书等法律文件,了解基金的具体情况。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资需谨慎。

2024-06-16

2024-06-16  浏览次数:

次

浏览次数:

次  返回列表

返回列表